北京时间8月17日,小牛电动发布了截至2020年6月30日的第二季度未经审计财报。财报显示,小牛电动二季度营收6.45亿元,同比增长21.6%;二季度净利润5680万元,同比增长11.4%。

总的来看,小牛电动二季度还是交出了一份不错的答卷,一扫一季度的亏损阴霾,重回盈利轨道,这无疑给投资者打了一针强心剂。

事实上,今年以来,小牛电动的股价一路飙升。这背后有小牛电动新品发布和网络渠道扩张带来的规模效应,也有新国标带来的行业洗牌利好,以及后疫情时代两轮电动出行和消费升级的影响。

疫情之下,小牛电动亮眼财报背后的隐忧

自2014年成立以后,小牛电动在经历持续4年亏损后,终于在2019年实现扭亏为盈。

这种转变有销量上涨的因素,从2017年到2019年,小牛电动销量分别为19万辆、34万辆和42万辆,规模效应下,其边际成本降低。但扭亏为盈的关键在于小年电动逐年上升的毛利率。数据显示,从2017年到2019年,小牛电动的销售毛利率分别是7.1%、13.4%以及23.4%,三年间销售毛利率上涨了近2倍。

而毛利率增长主要有两大因素。一是小牛主打高端智能化电动车,价格主要在3500-6200元不等,高于同行业其它公司的电动自行车市场均价,毛利率自然相对较高。比如6000元以上的高端电动车小牛电动有7款,雅迪有3款,新日有2款,而爱玛目前没有6000元以上的车型。

另一方面,小牛推出了安全帽、背包、T恤、装饰车牌、NIS车模、挎包、鸭舌帽等周边产品,为其带来了近50%的非车收入毛利率。以2019年为例,小牛电动收入有12.2%来源于周边产品及零部件。

回到财报,小牛电动CEO李彦表示二季度财报主要受益于新品发布的推动和渠道网络的扩展。这从7月7日小牛电动发布的公告也可知,2020年第二季度小牛电动总共售出160138辆电动踏板车,同比增长61.2%。

其中国内销售154959辆,同比增长81.0%,这离不开一系列新品的发布。比如5月底发布的GOVA G0,凭借着超高性价比,叠加发布期间的促销活动(原价2299,折扣价1999元),整个第二季度销量约为2.3万辆,迅速成爆款。不过有业内人士表示,GOVA G0作为一款低端车,凭借品牌和价格优势,虽然帮小牛抢下不少市场,但或多或少会影响品牌的高端定位,以及整体毛利润。

而刨除G0销量,小牛电动原有车型(N/M/U/G1)第二季度销量约为13.2万辆,同比增加54%,数据看起来依然可观,不过考虑到小牛销量基数较少以及对手的表现,这份数据只能说中规中矩。

比如受疫情刺激,小牛电动的主要对手之一——雅迪销量同样迎来井喷式增长,1-6月份,其销量相比去年增长50%以上,并连续在4、5、6、7月实现单月销量过百万辆,半年度业绩收入涨幅高达90%。雅迪控股预计今年8月就能达成去年全年销量,年度销售1000万辆的目标有望提前完成。

此外,与国内销量不断攀升不同,小牛第二季度海外销量同比和环比出现下滑。其二季度海外销售5179辆,相比第一季度的5844辆,同比下降62.3%,环比下降11.4%。小牛电动对此的解释是受新冠疫情影响,海外经销商商店经营受阻。

事实上,海外疫情对电动自行车的影响有好坏两方面。一方面疫情影响商店经营;另一方面不少国家纷纷出台扶持政策,也给电动自行车的销量带来了一定的促进。

相关报道显示,疫情爆发后,海外很多国家陆续出台补贴政策,鼓励民众骑行出行,其中尤以欧洲市场为甚。

如德国政府重新规划道路标准,扩充临时自行车道,并规定全国机动车都不能占用自行车专用车道,否则就会罚款55欧元。

法国则制定了2000万欧元的补贴计划,为骑车通勤的员工提供400欧元/人的交通补贴。

荷兰政府则为购买电动自行车提供购车补贴,补贴金额最高可达30%以上。在政府各种政策利好下,海外市场的电动自行车一度引发“哄抢”。

据阿里旗下的“速卖通”数据显示,5月份电动车类产品销售额同比大幅增长,尤以欧洲涨幅最为显著,其中意大利、英国、法国、西班牙分别增长900%、750%、380%和280%。显而易见,这份红利目前来看跟小牛电动关系不大。

可见,第二季度小牛电动销量大涨,重回盈利主要得益国内销量暴涨。但是考虑到这种暴涨,新款低端车型发布贡献了较大力量,短期来看对营收拉升明显,但长期来看,则有拉低其高端定位和整体利润的隐患。而对于对高端车型需求更大的海外市场,目前小牛电动的体量和进展依然有限。

后疫情时代,小牛电动会活得更好吗?

客观来说,新冠疫情的爆发对电动自行车行业来说利大于弊。受疫情影响,私人两轮出行在政策、安全等多方因素刺激下,电动自行车的用户人群进一步拓展,上文提到的各大企业电动车销量上涨就是最好的佐证。

从资本层面来看,今年以来包括小牛电动、雅迪控股、新日股份等在内的相关企业,股价都实现了快速增长,尤其是5月份以后上涨特别明显。

比如雅迪控股从5月4日到8月18日,股价从3.07上涨到6.99元,上涨约1.28倍。小牛电动也5月1日的8.51元上涨到8月17日的20.43元,上涨了1.4倍,同期新日股份股价同样上涨了1倍多。

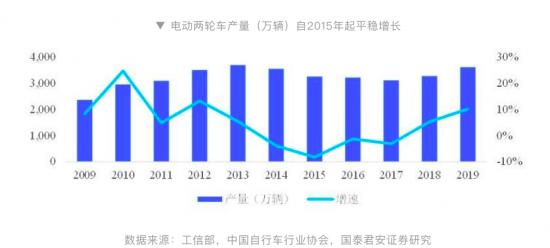

而从市场规模来看,据中国自行车协会数据显示,2013年中国电动两轮车产量达到3695万辆,2019年销量为3800万辆,市场相对稳定,近几年呈现增长趋势。

在这样一个长期稳定的市场,行业的马太效应毋庸置疑将加剧,龙头企业优势愈发明显,后入者压力将变大。

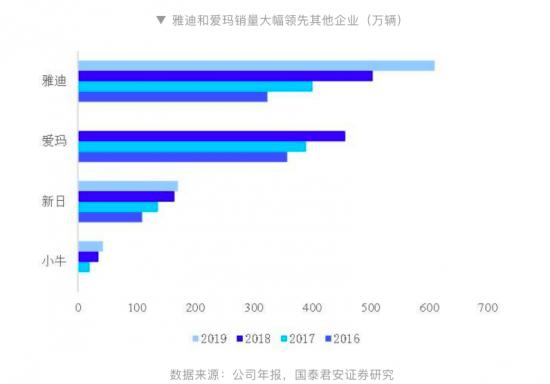

简单来说,当年国内电动两轮车市场,雅迪控股和安玛科技在2019年销量均超过500万辆,远超其它玩家,今年将继续拉大与后入者的差距。而与行业龙头相比,小牛电动年销量不足百万辆,马太效应下压力将更大。

除了规模差距外,小牛电动的增速优势,在经过前几年的快速增长后,也逐渐放缓。数据显示,从2017年到2019年,小牛电动的销量增长率已经下滑到接近雅迪,这是让小牛电动最头痛的事情——如何持续保持高增长,扩大市占率。

由于小牛以高端锂电电动车为主,产品价格相对较高,受众较窄,当体量达到一定程度,想要继续快速增长承压更大。要想扩大市占率,一方面需在高端产品外,进一步布局中低端产品,如推出入门级的GOVA G0,扩大用户基数。另一方面,则需要加速向欧洲等高端用户较多的海外市场进军。

尴尬的是,如果加大中低端产品投入,甚至将其推为主力产品,虽然能带来销量,但同时也会拉低公司毛利率和影响品牌调性。而对于海外市场,由于疫情情况更加复杂,接下来的影响或未可知。

不过,小牛电动备受资本市场认可也是有原因的,就整个行业大环境来说,小牛电动在面临挑战的同时,也迎来众多机遇,主要有以下四点:

第一,中国目前电动车存量超过3亿辆,其中超标车超过2.5亿辆。随着新国标的推进,未来3年将迎来大规模的替换潮。行业红利将逐步释放。兴业证券预计在2021-2022年,国内电动车市场将出现4500-5000万辆/年的销售高峰。

第二,在新国标落地过程中,铅酸电池很难满足电动自行车整车55Kg的上限,因此电动自行车配套锂电占比将大大提升,而目前国内锂电池电动两轮车市场份额仍然不足10%,这里有市场,也是小牛的电动的优势所在。

第三,截至2020Q1,小牛国内专营店数量达到1033家,海外已经覆盖42个国家和33个分销商。今年5月份,还在韩国、比利时、意大利等地新开了门店。由于在欧美、日本等发达国家,锂电池电动两轮车已大规模普及,这些市场,小牛更容易获得高端用户接受。

第四,目前智能化正在成为核心竞争力。而小牛自主研发的“NIU ECU”智能中控系统,能够收集用户骑行大数据,提供针对性的升级,与速珂、E客等“电动车新势力”给用户带来了体验升级,并且通过周边产品开发,搭建起来较强的品牌骑行文化,拓展了盈利边界。

可见,小牛电动现在还不能说很稳。行业马太效应加剧,小牛增速放缓,是其要面对的挑战,而相关利好因素,则又给它带来了想象空间。

写在最后

小牛电动CEO李彦曾在接受采访时表示,小牛对自己在两轮电动车行业里的定位,就像是新能源汽车里的特斯拉。这让小牛电动相比雅迪、爱玛等传统企业更加关注产品设计、智能交互以及骑行文化,但同时由于锂电池相比铅酸电池成本更高,小牛电动产品相比其它车企定价更高。

高端化自然是个不错的选择,但如何说服玩家为高价买单,实现持续增长,则需要小牛电动拥有更高的用户体验、技术壁垒和品牌号召力,就这点看,小牛离特斯拉还有点远。

同时由于“互联网+”的玩法,小牛一度也被称为“电动车行业的小米”。只不过小米赖以成功的除了互联网+玩法,还有低价策略。通过推出GOVA G0等入门产品成为爆款,小牛从侧面验证了价格真香定律。但对于定位中高端电动车的小牛来说,要不要持续推出更多价格亲民车型,牺牲部分利润来抢占市场,涉及到品牌调性问题,要销量还是要利润,还需要小牛做抉择。

总的来说,小牛电动接下来即将面对的是一个更具想象力的市场,也是竞争更加激烈的环境。而选择更像特斯拉还是小米,或许在不久的将来是小牛要做的一道选择题。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。