根据韩国研究机构SNE Research近日公布的数据,今年5月,韩国LG能源超越宁德时代,位居全球动力电池装机量第一名。在此之前,宁德时代连续多月获得全球动力电池装机量第一的位置。

而为了保持在电池领域的领先性,今年7月29日,宁德时代正式推出钠离子电池。钠离子电池在低温性能、快充以及环境的适应性方面具备优秀性能。宁德时代希望以此提升技术实力。

而宁德时代的被超越,也不难看出,随着全球新能源汽车产品销量的增高,动力电池的格局正在悄然发生改变。

被LG反超,宁德憾失第一

今年5月,得益于国产Model y 销量猛增,LG能源解决方案动力电池装机量骤增至5.7GWh,较之前翻了3.5倍。成功超越宁德时代,自2020年一季度后,再次坐上动力电池装机量第一的位置。

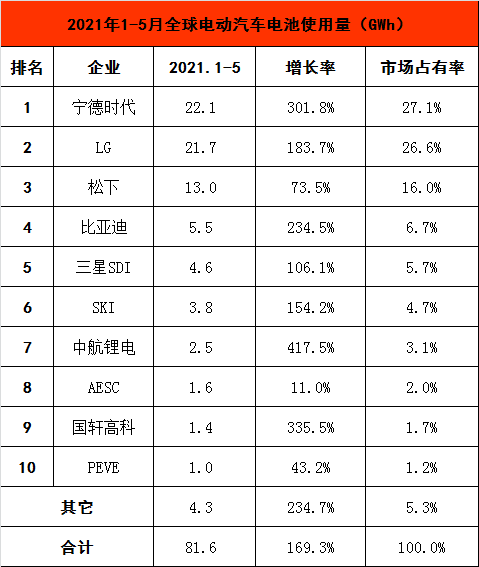

而且在市占率上,得益于5月的迅速攀升,LG能源解决方案与宁德时代的差距也进一步缩小。今年1-5月,尽管宁德时代保住了市占率榜首的位置,但仅仅领先LG能源解决方案0.5%。这表明,在动力电池厂商龙头地位的争夺上,异常激烈。

而攀升的背后,是老对手LG能源解决方案在电池领域的迅速扩张。

去年12月,LG化学宣布旗下电池业务正式独立,并定名“LG能源解决方案”。而这一动作的目的,就是为了保障LG化学在动力电池领域的全球地位。

过去两年多的时间里,LG化学在电池业务上一直保持穷追猛打的状态。

2020年前三季度,疫情导致全球新能源汽车普遍出现下滑,带动装机量的下降。而LG化学则在欧洲新能源汽车市场增速下实现了市场总份额翻一倍的成绩。以24.6%的市场占有率站在了全球动力电池市场第一的位置,超过另外两大巨头宁德时代和松下。

电池业务的独立,让给了LG的野心进一步得到释放。

今年7月8日,LG加大对电池生产线的投资,其宣布在2030年前,对电池制造和化工部门投入约15.1亿韩元用于电池业务的投资,以提高其技术能力。

不仅如此,今年7月22日,动力电池材料供应商天赐材料发布公告称,旗下全资子公司九江天赐高新材料与LG化学签订了5.5万吨电解液产品订单。交货日期为2021年下半年至2023年底。

而从2018年到2020年,LG化向像天赐材料采购的电解液产品已经从5532.27万元增加到了4.02亿元。从供货渠道来看,LG化学对电池业务的占领,在肉眼可见的扩大,甚至已经成长成宁德时代最大的对手。

超越松下和三星 LG成宁德最大对手

2019年5月,工信部正式发布文件,明确表示从2019年6月21日起,废止《动力蓄电池行业规范》,曾经被热议一时的“电池白名单”正式废除。

在此之前的多年时间里,正是得益于这一政策的保护,让宁德时代等国内动力电池厂商有了繁荣发展的机会。而当时的韩国动力电池三巨头松下、三星SDI、LG不得不黯然推出中国市场。

而就是暂别中国市场的几年时间,LG化学远超松下,成为“电池白名单”废除后,宁德时代最大的威胁。

数据显示,2017年第一季度,松下还占据这全球锂电池出货量42%的规模,LG化学以及三星SDI远不及此。两年之后,LG就迅速实现了反超。

2019年,全球锂离子动力电池出货量为116.6GWh,其中,宁德时代与松下占总量51.97%。而余下韩国LG化学、三星SDI以及SKInnovation中,LG化学以12.3GWh的装机量同比暴增64%,增速超越宁德时代和松下。以10.5%的份额上升至世界锂离子动力电池第三位。

到了2020年1月,欧洲新能源汽车崛起,新能源汽车销量大幅增长,甚至一度有超越中国的趋势。LG化学借助与雷诺、奥迪等欧美汽车厂商的电池绑定,超越松下跃升为全球第二名。成为宁德时代最强劲的对手。

并且在技术上,国内动力电池厂商虽快速成长,但一部分归功于政策保护,因此,在技术上并没有与外国厂商拉开太大差距。据韩媒介绍,LG化学已经研发除了NCMA四元锂电池,最快将于今年大量交货。无疑这对国内电池厂商造成很大压力。

而已经成长为万亿市值企业的宁德自然不会轻易让位,因此通过不断加大新兴电池技术的研发予以回击。数据显示,截至到2019年,宁德时代每年都保持着每年营收7%的比例投入到研发中,动力电池之外,其还在储能、48V电芯等领域取得突破,扩大与对手的竞争着力点。

今年6月,宁德时代投入33亿人民币打造的21C创新实验室正式奠基,根据了解,该实验室中短期专注于金属锂电池、全固态电池和钠离子电池等下一代电池研发。

同时,在工信部产业发展促进中心对宁德时代牵头承担的国家重点研发计划“智能电网技术与装备”重点专项“100MWh级新型锂电池规模储能技术开发及应用”项目评价中,宁德时代表示,该项目攻克了12000次超长循环寿命、高安全性储能专用电池核心技术,掌握了大规模储能电站的统一调控、电池能量管理等系统集成技术。

二线崛起、车企自有供应链发挥作用

第一梯队你争我赶。二线动力厂商也在跃跃欲试。前不久,宁德时代因专利问题起诉二线电池商中航锂电。这家企业因而进入外界的视野,而人们不知道的是,中航锂电正在迅速扩张电池版图。

仅在2018年,其全年装机量还仅为0.71GWh,到2020年,已经高达3.55GWh,甚至还曾在2019年取代宁德时代成为广汽最大电池供应商。

今年5月,国内动力电池产量共13.8Gwh,其中,磷酸铁锂电池单月产量同比大增317.3%,达8.8GWh,占动力电池总产量的比例达到63.6%,远超三元电池的5.0GWh,近三年来从产量上首次超越三元电池。

磷酸铁锂电池装机量的上升,也让诸多主打该技术路线的电池厂商迎来春天。例如,今年1-5月,主打磷酸铁锂电池的国轩高科装机量达2.1GWh装机量,同比大增320%,位居全球第八。

而对于整个动力电池领域来讲,车企的加入,让整个动力电池格局又多了些神仙“打架”。

车企过去曾常被动力电池厂商产能与价格掣肘。因此,自建电池工厂成为主要解决方案。已有的资料中,宝马、吉利、长城、比亚迪等车企都在打造自身动力电池工厂,以减轻对供应商的依赖,或者与动力电池厂商完成深入绑定以锁定产能,例如戴姆勒入股赋能科技,大众入股国轩高科。

甚至,以车企为背景的动力电池公司来和电池供应商“抢”市场。

根据相关媒体报道,长城汽车旗下蜂巢能源先后完成了与吉利、东风等车企的合作,装机量在今年上半年实现了同比279倍的增长,同时长城自研”大禹“电池,尝试在市场中分一杯羹。动力电池市场因此变得更为扑朔迷离。

小结:看似一家独大的动力电池格局实则背后暗流涌动。新能源汽车作为新兴产业,前期粗放式的成长给了第一批动力电池厂商迅速成长的机会。但随着纯电动汽车发展模式走向精细化以及规模化,动力电池技术要求不断提高,拥有优秀技术能力厂商的涌现,让电池竞争格局变得扑朔迷离,未来,就如新老造车势力同时瓜分新能源汽车市场份额一样,新老电池公司也有可能站在同一起跑线上。能看到的是,一家独大的格局正在开始瓦解,群雄逐鹿的时代正在到来。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。